証券会社の口座を開設するとき、どの口座を選択するかが、悩ましいのもがあります。ポイントは、手間と税金でしょうか。

自分にあった口座を開くためには、証券口座の基礎を学び、自分にあった証券口座を選びましょう。

口座の分類

証券会社の口座は、下記の3種類がある。

- 特定口座(源泉徴収有)

- 特定口座(源泉徴収無)

- 一般口座

なぜならば、証券会社で取り扱う金融商品の利益をどのように申告して、税金を納めるかによって、口座を分ける仕組みがあるからです。

特定口座

特定口座は、証券会社が取引にかかる売買価格や損益を計算してくれる口座です。

特定口座(源泉徴収有)

特定口座の中でも、税金自動的に証券会社が徴収してくれる口座です。利益から自動的に20.315%の支払うべき税金分を差し引き、税金を証券会社が代わりに支払い、その残りの利益として受け取れます。従って、確定申告は不要となります。

特定口座(源泉徴収無)

特定口座により、取引による利益金額が計算された取引報告書が交付され、その報告書をもとに翌年の2月15日~3月15日の期間中に確定申告して税金を納めます。

一般口座

書類作成から確定申告まで、自分でやる株や投資信託の利益・損を計算して、「年間取引報告書」という書類を作ってくれる口座のことです。特定口座(源泉徴収有)が全体の口座の8割を占めている。なぜならば、一番面倒がないためだ。

メリット・デメリット

特定口座(源泉徴収有)

メリット

- 年間取引報告を証券会社が作ってくれる。

- 株売買で譲渡所得(売却で得た所得)が出た都度、金融機関が税金分を支払う。

- 源泉徴収あり特定口座なら確定申告不要なので、夫の扶養に入っている主婦、親の扶養に入っている学生がいくら利益を上げても扶養から外れません。

- 売却損(譲渡損失)が出た場合には、売却損と配当金を損益通算して、配当金にかかる税金を軽減できる。

デメリット

- 譲渡益20万円以下だと税金を払いすぎてしまうデメリット

特定口座(源泉徴収無)

メリット

- 年間取引報告を証券会社が作ってくれる。

- 譲渡益が20万円以下ならば確定申告が不要

- 申告しなくていいのは所得税だけで、20万円以下でも住民税の申告と納税は必要です。確定申告をせず、住民税のみを申告する場合は、自治体で申告を行います。

デメリット

- 譲渡所得が20万円を超えると、自分で確定申告しないといけません。

- 確定申告をする場合、譲渡所得の額が多いと、国民健康保険料が上がる、夫の扶養から外れる可能性がある。

一般口座

メリット

- 給与・退職所得以外の所得が20万円以下なら納税なし

デメリット

- 自分で年間取引報告書を作る

- 確定申告が必要

まとめ

私は、特定口座(源泉徴収あり)を契約しています。

ある年の取引き結果では配当金が10万円弱ありました。特定口座年間取引報告書で、源泉徴収ありで、契約しているため、源泉徴収額は、約2万円弱でした。

この1年間で、給与外に10万円の利益ということは、20万円以下のため、税金は、払う必要がなかった。売却益が、年間20万円以下の場合は、特定口座(源泉徴収無)を選択すべきだったいう結果です。

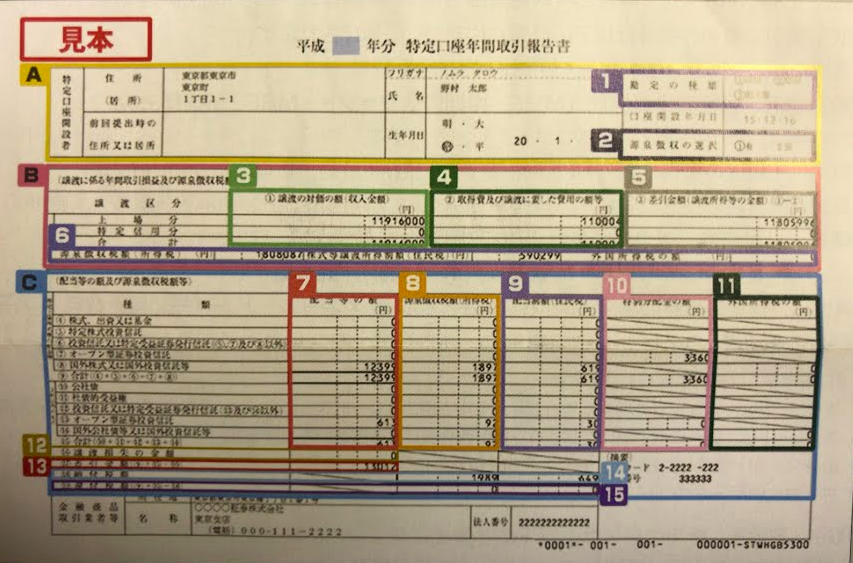

<参考>特定口座年間取引報告書見本(SBI証券より)

A特定口座開設者の基礎属性

1勘定の種類

2源泉徴収の選択

B譲渡に係る年間取引損益及び源泉徴収額等の項目説明

3譲渡の対価の額(収入金額)

4取得費及び譲渡に要した費用の額等

5差し引き額(譲渡所得等の金額)

6源泉徴収税額(所得税)株式等譲渡所得割額(住民税)外国所得税の額

C配当等の額及び源泉徴収税額の項目説明

7配当等の額

8源泉徴収税額(所得税)

9配当割額(住民税)

10特別配当金の額

11外国所得税の額

12譲渡損失の金額

13差引金額

14納付税額

15還付税額